Como BMO señaló anteriormente hoy, al observar la levitación diaria de bajo volumen en curso en las acciones, "existe un riesgo real de que el optimismo se adelante y las acciones sean vulnerables a la decepción con los resultados de la reapertura". Por ahora, sin embargo, el camino de menor resistencia, y posiblemente el comercio de dolor máximo, sigue siendo más alto, debido al optimismo acumulado de la reapertura gradual de la economía global (similar a la esperanza perpetua que fue el acuerdo comercial de Fase 1 de Trump con China durante gran parte de 2019) y como escribe Charlie McElligott de Nomura esta mañana, el mercado bursátil mundial "está dando un suspiro de alivio con los continuos cierres de desbloqueo / reapertura del plan en todo el mundo: en las últimas 72 horas, Italia, España, Bélgica, Francia, Suiza, Noruega y Alemania han actualizado los detalles sobre la relajación de las restricciones; en los EE. UU., Ohio, Mississippi, Colorado, Hawái y Nueva York, todos comenzaron a anunciar pasos iniciales de "flexibilización" de las órdenes de quedarse en casa ". Todo esto está contribuyendo a un movimiento boyante de activos de riesgo, con los bancos y autos de la UE nuevamente en auge con fuerza = un mayor intercambio de dolor por estos cortos "Cíclicos" abarrotados, mientras que la oferta previa de FTQ de varios meses en dólares estadounidenses está aumentando gradualmente. fuera con otro gran día de baja en DXY, como notamos en nuestra envoltura de mercado.

Como también se señaló anteriormente, al principio de la sesión vimos que WTI Crude y Gold golpearon poderosamente con futuros de WTI aplastados una vez más en más contratos de venta de junio de ETF y titulares de productos de índice, ya que ahora S&P GSCI también va de junio a julio en una carrera para la muerte vs USO y el ciclo de retroalimentación negativa a partir de entonces, pero como señala McElligott, "esta nueva escalada de la debilidad del dólar estadounidense en realidad provocó que los productos básicos se recuperaran de los mínimos, antes de que CL1 ahora nuevamente bajo presión a medida que los comerciantes estadounidenses vuelven a trabajar ".

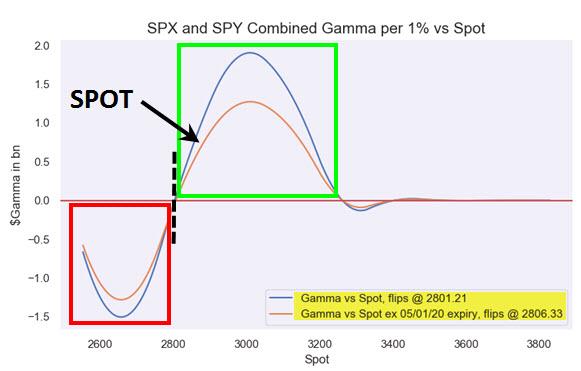

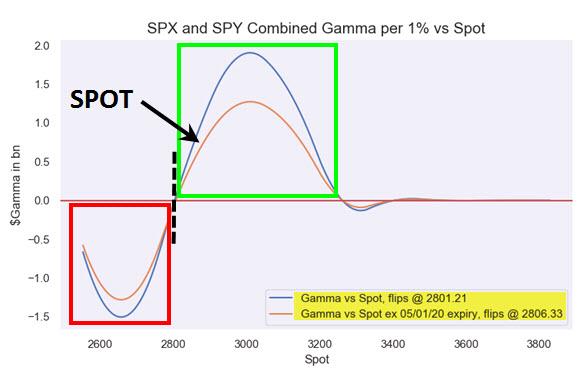

Mientras tanto, con acciones ahora sólidamente en territorio "gamma positivo" …

… el estratega de Nomura señala "el retorno de los fuertes flujos de sobrescritura (venta vol) en US Equities, una tendencia que se ha acelerado en las últimas semanas, y ha ayudado a normalizar los valores de un solo nombre e índice Vols", y ahora, con La estructura de términos de la curva VIX también se normalizó ayer a partir de la inversión de varios meses en el front-end (es decir, una vez más inclinada hacia arriba), Charlie cree que "es probable que el regreso de los participantes sistemáticos reduzca aún más la fijación de precios / compresión de Vol aún más bajo ".

Centrándose en el último punto de normalización / compresión de Vol, algo que McElligott ha llamado anteriormente un ciclo "Crash DOWN, Crash UP", señala que "es importante como un tirachinas de segundo orden al dictar un RE-LEVERAGING mecánico en todo el universo Vol Target para restablecer o aumentar sus posiciones de renta variable ".

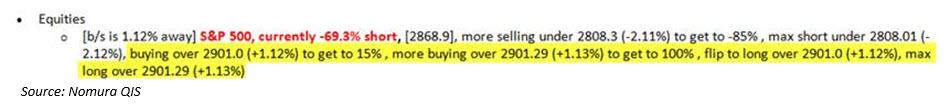

No hay un ejemplo más claro de esto que el Modelo CTA de Nomura QIS de hoy, que estima que la posición de CTA en futuros del S&P 500 pasaría de "-69% Corto" a "+ 100% Largo" en el cierre por encima de 2901 (justo encima del lugar), con Charlie agregando "que, anecdóticamente, en estos días en que el modelo indica un potencial de "cambio", dijo que comprar para cubrir e ir a largo plazo probablemente ya sea parte del flujo que crea el movimiento actual (ES1 + 1.2%)"

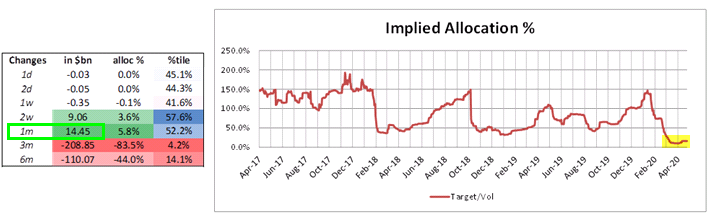

Esta reversión de CTA vendría junto con el análisis de Nomura de los fondos de Vol Control, ya que estimamos una "recompra" incremental de + $ 14.5B de acciones estadounidenses de los mínimos durante el último millón para estos productos mecánicos.

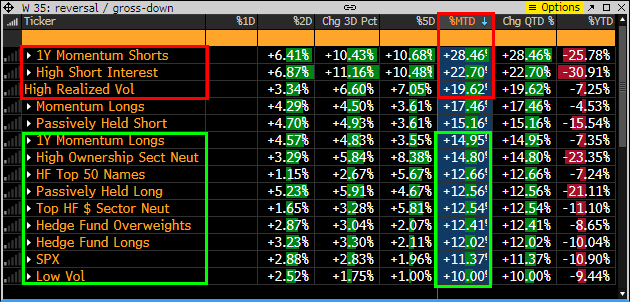

Un lugar donde este "tirachinas" de acciones duele más es el "dolor" para los cortos con Cyclical Equities, donde ayer fue otra sangría de rendimiento, ya que los cortos estadounidenses nuevamente superaron significativamente los largos como notamos en nuestra envoltura EOD del lunes, por lo tanto, el "1 año" de Charlie La estrategia neutral del mercado de factores de "impulso de precio" fue nuevamente golpeada -2.8% ayer y ahora -13.5% MTD, particularmente impulsada por la "inclinación del oso" en las curvas UST como un catalizador macro (que fue impulsado no solo por el riesgo +++) movimiento de activos y emisión front-end UST bien suscrita, pero también los $ 24B del nuevo papel estadounidense de alta calidad traído el día).

¿Por qué se enrollan los pantalones cortos? Como explica el estratega de Nomura, el posicionamiento extremo / abarrotamiento resultante del vuelo de Covid a la seguridad en la barra de "Duración total" / "Flación lenta" se alarga (Crecimiento secular y MinVol / Defensivas), junto con la estacionalidad del "Abril Inversión de impulso " los momentos de "lo que sea necesario" tanto para los bancos centrales como para los gobiernos, así como la capacidad de las acciones para sacar buenas noticias (es decir, aplanamiento de la curva COVID-19, planes de reapertura) "todo hecho para esta configuración dolorosa en los libros cortos de la gente, exactamente como se expone en mi nota del 31 de marzo "VEA SUS CORTOS BETA CÍCLICOS EN LA TEMPORADA" MOMENTUM REVERSAL "DE ABRIL," PICO COVIDO "PULL-FORWARD, MONPOL FACILIDAD Y ESTÍMULO FISCAL ".