Los matices de los futuros / intercambios lineales e inversos de OKEx y cómo maximizar su beneficio

[ad_1]

Este artículo está dirigido a los operadores intermedios y sofisticados que ya están familiarizados con los conceptos básicos del arbitraje de índices. Hay otros recursos disponibles en OKEx Academy si necesita más explicaciones sobre los conceptos de base, margen y cálculo del valor razonable. Hoy, vamos a discutir una operación que habría devuelto> 10% el mes pasado. La idea es muy similar a la del préstamo y el carry trade discutido aquí. Para facilitar la discusión, suponemos que construimos una posición de arbitraje de índice el 12 de febrero y luego la desenrollamos el 13 de marzo en el momento más favorable. Sin embargo, el meollo de la discusión surge de la discusión sobre cómo maximizar el rendimiento del capital y reducir el riesgo mediante el uso de futuros inversos y lineales de OKEx.

La idea comercial de vainilla

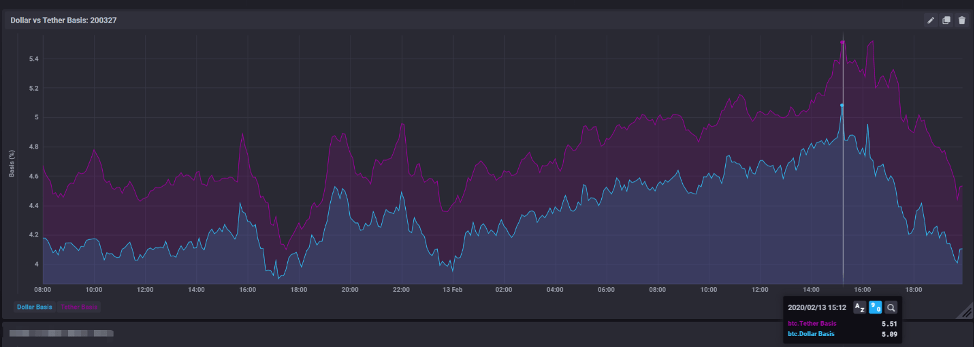

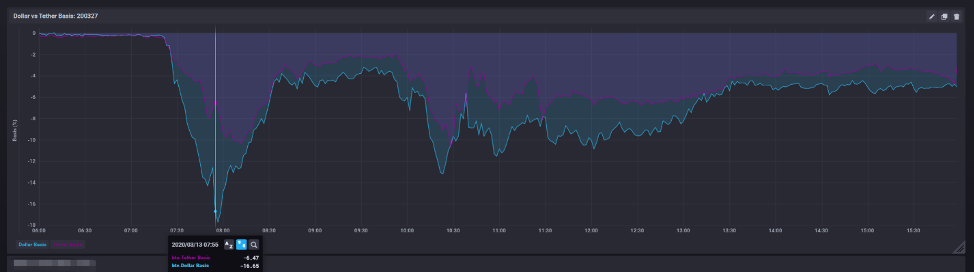

Los gráficos a continuación muestran la base porcentual el 12 de febrero y el 13 de marzo de 2020. Cada gráfico incluye la base porcentual de los futuros de USD con márgenes de monedas inversos de OKEx y los futuros con márgenes lineales de USDT. En un vistazo rápido, podemos ver cómo la base futura lineal es consistentemente más alta que la base futura inversa, que discutiremos más adelante. Este diferencial entre los dos futuros trimestrales de BTC está impulsado por la tasa de préstamos externos del subyacente y también por cómo funciona el margen.

El 12 de febrero, el mercado cotizaba contango, los futuros de casi un cuarto se cotizaban ~ 5% por encima del precio spot, y la jerga del piso de negociación que deberíamos usar es que los futuros se negociaban "ricos". Un mes más tarde, el 13 de marzo, el mercado cotizaba en retroceso, con un comercio de futuros cercano al trimestre en un mínimo de ~ -15%, ambos futuros se cotizaban "a bajo precio". El comercio es comprar spot y vender futuros ricos el 12 de febrero y luego relajarse vendiendo spot y recomprando futuros baratos el 13 de marzo

Maximizando el uso de capital y maximizando ganancias

Es imposible calcular la base del tiempo, por lo que no espera lograr realmente este 20%. Dado que no podemos predecir la base de futuros y no sabemos cuándo es el momento exacto para construir y desenrollar nuestro inventario, echemos un vistazo a otras partes de la ecuación, qué futuros usar y por qué. Ahora centraremos nuestra atención en maximizar nuestro rendimiento por capital y reducir nuestros riesgos.

Matiz 1: Si los futuros inversos y lineales tienen la misma base positiva, ¿es mejor usar futuros inversos para construir una posición de arbitraje de índice?

OKEx es el único intercambio que ofrece futuros inversos y lineales. El margen de estos futuros BTC es BTC y USDT respectivamente. Ahora, suponga que tiene $ 10,000 para el arbitraje, lo que significa que puede comprar $ 10,000 en BTC y vender $ 10,000 en futuros de BTC. ¿Qué futuro deberías usar? El futuro del USDT en realidad tiene una base más alta de ~ 0.7 debido a sus requisitos de margen. Si elige futuros inversos, compraría $ 10,000 de BTC y los usaría como garantía futura, esencialmente nunca sería liquidado forzosamente debido a la naturaleza del pago inverso (ver ejemplo1).

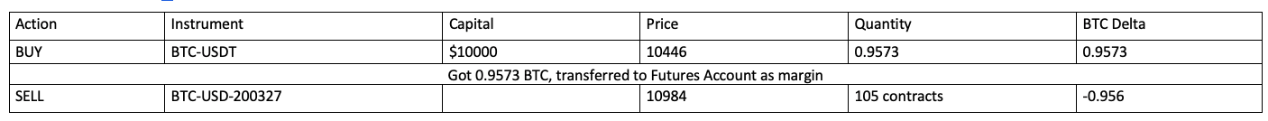

# Ejemplo 1: (Suponga tarifa = 0, apalancamiento = 10x)

Ingresado a las 15:00:00 el 13 de febrero, el precio de liquidación es infinito.

Supongamos que mantenemos la posición hasta el vencimiento y desconectamos la posición spot y liquidamos el futuro al mismo precio (y 1 USDT = $ 1), su retorno será de ~ 5%, que será de alrededor de 0.0492 BTC (~ $ 513).

Si decidió capturar más bases con los futuros lineales de USDT, debe reservar una cantidad significativa de efectivo y comprar USDT para margen el futuro lineal. Por posición de arbitraje de índice, la base capturada sería mayor, pero por uso de capital, usted capturó menos dólares. Lo que es más importante, existe la posibilidad de que pueda liquidarse forzosamente si el mercado se dispara, porque hay futuros ilimitados de cortocircuitos a la baja.

Matiz 2: Si los futuros inversos y lineales tienen la misma base negativa, ¿es mejor usar futuros lineales para desenrollar la posición de arbitraje del índice?

Por el contrario, si tanto los futuros inversos como los lineales se negocian con un descuento al contado, ¿qué futuros debe usar y por qué? Siguiendo la lógica anterior, todo lo demás es igual, debe usar el futuro lineal para construir una posición de arbitraje inverso (vender spot comprar futuro). Cuando vende spot en el mercado spot de OKEx, obtiene USDT. Usando este USDT, puede hacer un margen 1: 1 de su posición futura a largo plazo. Esencialmente, nunca será liquidado forzosamente a menos que el mercado caiga un 1-MMR% (ver ejemplo2).

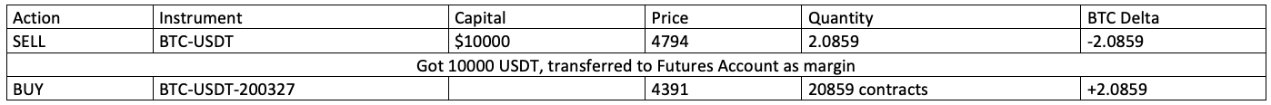

Ejemplo 2: (Suponga tarifa = 0, apalancamiento = 10x)

Ingresado a las 08:00:00 el 13 de MAR, el precio de liquidación sería de alrededor de ~ 20.

Si se relaja durante el vencimiento el 27 de marzo, y suponiendo que el futuro lineal se establezca en $ 4794, su retorno será del 8.4%, que será de alrededor de 840 USDT.

Nuance 3: para maximizar el uso de capital y el apalancamiento de uso, puede hacer una combinación de vender futuros inversos, comprar futuros lineales.

Suponiendo que 1 USDT = $ 1, los matices 1 y 2 explican por qué los futuros lineales deberían tener un precio más alto que los futuros inversos. Si tiene escasez de capital, puede intentar negociar la propagación de los futuros. Por ejemplo, si hay una menor demanda de futuros lineales en el mercado que los futuros inversos, entonces la base del futuro inverso será mayor. Luego puede comprar futuros del USDT y vender futuros inversos y capturar el diferencial. Como no hay necesidad de comprar ni vender spot, puede aprovechar esta operación de base (pero tenga cuidado con los movimientos del mercado, puede noquear una pierna) y potencialmente ganar más. Los futuros lineales USDT únicos de OKEx dan lugar a más oportunidades de arbitraje.

Arbitraje: nunca está realmente libre de riesgos

En sentido académico, "arbitraje" significa una oportunidad de beneficio libre de riesgos. Esta palabra es utilizada libremente por los comerciantes, nos gustaría creer que nuestras operaciones están libres de riesgos, pero en realidad no lo es. Los mejores comerciantes pudieron sobrevivir a la oscuridad el 13 de marzoth caer porque estaban preparados para una alta volatilidad. El apalancamiento es una espada de doble filo, una brecha hacia arriba o hacia abajo podría liquidar rápidamente su posición antes de que tenga la oportunidad de volver a margen. Los principales riesgos de arbitraje de índice que tenemos son la liquidación, la recuperación, la contraparte y la exposición de la correa.

Binance aplicó el desapalancamiento automático (ADL), un tipo de liquidación forzada en una posición ganadora, en las posiciones de sus usuarios el 12 de marzo. ADL es mucho peor para un comerciante que la liquidación en algunos sentidos. En primer lugar, nunca se sabe cuándo le sucede ADL. Su desventaja de liquidar forzosamente su posición corta a través de ADL significa que pierde significativamente si el mercado continúa bajando. ADL en un mercado futuro hace que sea imposible cubrirse. En OKEx, no usamos ADL para nuestros derivados de Bitcoin.

Como OKEx es un mercado de futuros descentralizado, implementamos una política de recuperación, en la que las posiciones ganadoras se deducen algunas de sus pérdidas y ganancias si las posiciones de contraparte no pueden liquidarse a tiempo y no hay suficientes fondos de seguros para cubrir la caída. Esta es una mejor alternativa que ADL, ya que solo perdería parte de su P&L en el peor de los casos mientras conserva su cobertura. Desde que modernizamos nuestro motor de riesgo en 2018, no hemos tenido ningún retroceso de BTC en ninguno de nuestros derivados de BTC. La caída del 12 de marzo ha demostrado que nuestro sofisticado motor de riesgo es líder en la industria.

Como comerciantes, podemos intentar reducir nuestro riesgo de liquidación forzada, ya que somos conscientes de cuándo sucederá eso. Los matices 1 y 2 mostraron que los riesgos de liquidación pueden reducirse utilizando diferentes futuros para tomar una exposición larga o corta. En el peor de los casos, si su posición de cobertura larga fue liquidada forzosamente debido a los requisitos de margen, todavía hay una alta probabilidad de que pueda volver a abrir la misma posición con una ganancia porque el mercado continuó cayendo.

Finalmente, cuando adoptas una posición que involucra a Tether (USDT), te estás dando un riesgo de contraparte inadvertidamente contra Tether. Por ejemplo, si vende futuros lineales USDT ricos y compra futuros inversos BTC baratos, anhela USDT y corto dólar. Si USDT se desconecta y se bloquea con todo lo demás igual, BTC-USDT se disparará y usted deberá USDT. Por el contrario, puede considerar cubrir cualquier exposición auxiliar de la correa intercambiando una combinación de futuros lineales e inversos de OKEx.

Conclusión

La combinación única de OKEx de diferentes tenencias y tipos de futuros con margen permite a los operadores crear muchos tipos de operaciones de carry. Puede arbitrar entre diferentes tasas implícitas o arbitraje entre diferentes futuros con margen. En términos de mejorar su perfil de riesgo, demostramos que hay menos riesgo de margen de cortocircuito de futuros inversos que cortocircuitos de futuros lineales (y viceversa). Finalmente, puede construir una posición entre futuros lineales e inversos para cubrir la exposición de la correa. Teniendo en cuenta todo tipo de tenencias y productos, OKEx tiene la liquidez más profunda y las mejores oportunidades comerciales de todos los intercambios.

Descargo de responsabilidad: este material no debe tomarse como base para tomar decisiones de inversión, ni debe interpretarse como una recomendación para participar en transacciones de inversión. El comercio de activos digitales implica un riesgo significativo y puede resultar en la pérdida de su capital invertido. Debe asegurarse de comprender completamente el riesgo involucrado y tener en cuenta su nivel de experiencia, objetivos de inversión y buscar asesoramiento financiero independiente si es necesario.

About the Author: The author of this article is Thomas Tse, Head Quantitative Strategist at OKEx.