Los flujos de fondos hacia los fondos de bonos gravables y los ETF continúan superando a los fondos de renta variable y los ETF a finales de año, informó Lipper Alpha Insight.

Los inversores se están preparando para una mayor desaceleración en la economía de EE. UU. invertir más de $ 262.1 mil millones en fondos de bonos gravables (incluidos los ETF) hasta la fecha, versus $ 150.3 mil millones en fondos de capital durante el mismo periodo

"Los inversores de fondos han estado en un modo libre de riesgo durante la mayor parte de 2019 a pesar de los retornos estelares del mercado de valores, inyectando $ 430.8 mil millones en fondos del mercado monetario hasta la fecha. Sin embargo, para la semana de flujos de fondos de Lipper que finalizó el 20 de noviembre de 2019, los inversores fueron netos Recaudadores de fondos del mercado monetario, retirando $ 25.3 mil millones (sus mayores salidas netas semanales desde el 17 de abril de 2019).

La naturaleza conservadora de los inversores de fondos mutuos continuó. Por cuadragésima semana consecutiva, los inversionistas de fondos convencionales (ex ETF) fueron amortizadores netos de fondos de capital, retirando $ 3.7 mil millones durante la semana de flujos de fondos más reciente. Por el contrario, los inversores de ETF continuaron siendo un poco más agresivos, inyectando dinero nuevo neto por sexta semana consecutiva en ETF de renta variable (+ $ 898 millones esta semana pasada de flujos de fondos). En combinación con la entrada de $ 898 millones para ETF de acciones, esto dejó a los inversores como amortizadores netos de fondos de acciones (- $ 2.8 mil millones).

Hasta la fecha, la diferencia entre los inversores de fondos de capital convencionales y los inversores de ETF de capital es bastante sorprendente, con el primero retirando $ 210.9 mil millones netos, mientras que el último inyectó $ 60.6 mil millones netos. Dicho esto, ambos tipos de inversores han gravitado hacia la renta fija, con los inversores de fondos convencionales y los inversores de ETF inyectando $ 157,2 mil millones y $ 104,9 mil millones, respectivamente, año a la fecha. Para la semana de flujos de fondos más reciente, los inversores de fondos (incluidos los ETF) fueron compradores netos de fondos de renta fija imponibles (+ $ 12.4 mil millones, sus mayores entradas netas semanales desde el 4 de febrero de 2015) y fondos de bonos municipales (+ $ 2.0 mil millones).

Con la Reserva Federal recortando su tasa clave de préstamos por tercera vez este año en octubre, los inversores continuaron su búsqueda de rendimiento y parecían estar dispuestos a poner un poco más de riesgo. Los Core Bond Funds (+ $ 92.4 billones, incluidos los ETF) han atraído la mayor parte del dinero nuevo neto hasta la fecha, seguidos por Core Plus Bond Funds (+ $ 26.9 billones), Multi-Sector Income Funds (+ $ 26.0 billones) y Corporate Debt Fondos con calificación BBB (+ $ 21.5 mil millones).

Los inversores que buscan fondos de bonos que tengan un mandato liberal de inversión con una sensación de ir a cualquier parte han estado buscando ingresos flexibles y fondos de cartera flexibles, que han acumulado un total neto de $ 21.9 mil millones. Para la semana de flujos de fondos más reciente, los fondos flexibles atrajeron la mayor extracción de dinero nuevo neto de cualquier macrogrupo de renta fija imponible, atrayendo $ 5.7 mil millones (su mayor sorteo semanal desde que Lipper comenzó a proporcionar flujos semanales en 1992)", Escribió Lipper Alpha Insight.

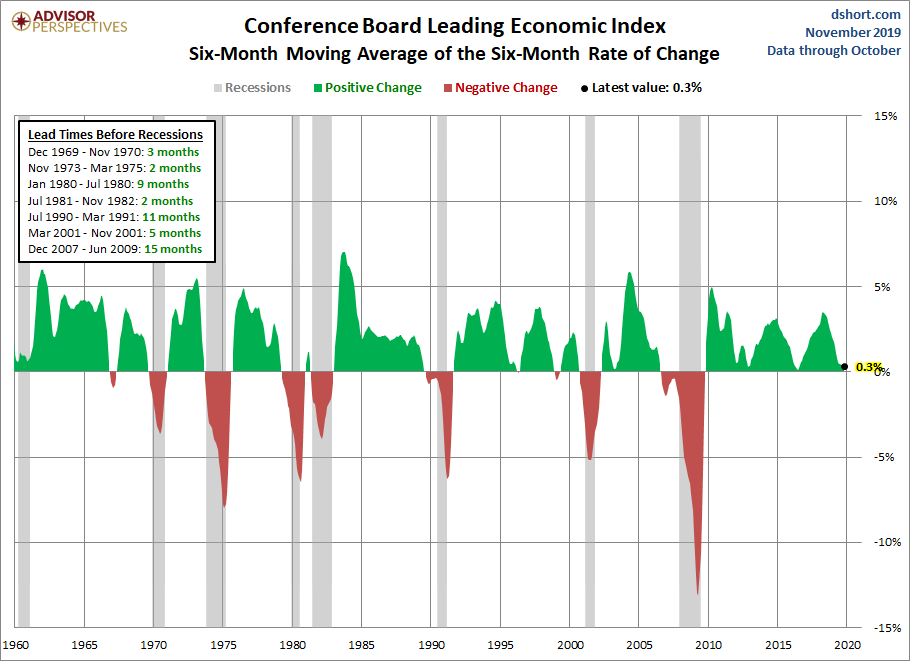

Los inversores han estado a la defensiva desde finales de 2018 cuando la economía de EE. UU. Entró en su cuarta desaceleración en el crecimiento desde 2009.

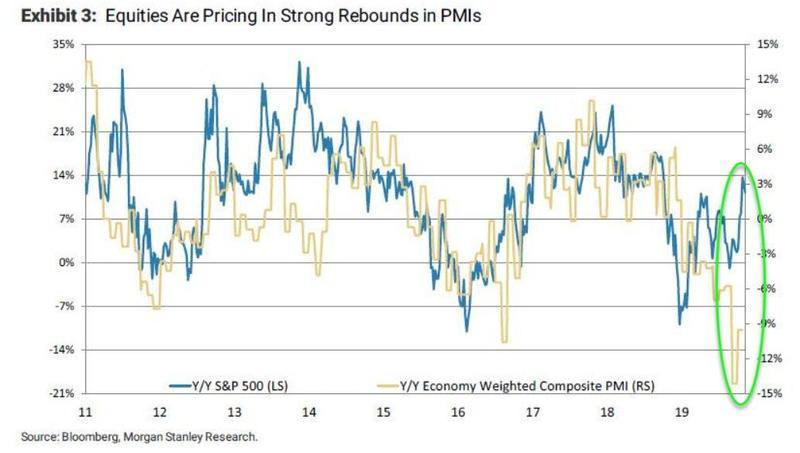

Aunque las acciones han alcanzado nuevos máximos en el "optimismo comercial" y la creciente impresión de dinero del banco central, ha aparecido una gran divergencia donde las acciones ya han valorado una fuerte recuperación a principios de 2020.

El riesgo actual, y es por eso que el dinero inteligente continúa acumulándose en bonos, es que la economía de EE. UU. Continúa desacelerándose a principios de 2020, ya que podría parecer que el mercado de renta variable ha fijado un precio en una recuperación que puede no funcionar, lo que podría conducir a otra revisión de precios evento para acciones, en los próximos meses.